Artículo en Gestión.

Hace pocos años, pensar en reperfilar, reprogramar o reestructurar la deuda financiera era pensar en una medida para preservar la liquidez de la empresa y mantener el negocio en marcha. Cuatro años después, las condiciones han cambiado.

La planificación financiera es un proceso esencial para la gestión empresarial, el cual implica una evaluación exhaustiva de la situación financiera actual de la compañía y elaboración de un plan futuro que considera tanto las expectativas de generación de ingresos como el cumplimiento del pago de todo tipo de obligaciones y las necesidades de financiamiento.

En esa línea, la planificación financiera proactiva permite adoptar, oportunamente, una estrategia que adecúe la posición financiera de las empresas a las demandas que requieren los planes de negocio. Aquí, el proceso de creación de valor consiste en identificar las condiciones financieras actuales y “dar un paso atrás” para ver el panorama más completo, anticipándose a futuras necesidades de recursos financieros considerando los distintos escenarios que se pueden venir.

Esta planificación se convierte en una herramienta clave para adaptarse a los cambios y desafíos que plantea el mercado actual. No se trata solo de asegurar la viabilidad y solvencia de la empresa, sino también de identificar oportunidades para crear valor. APOYO Consultoría -en una reflexión elaborada por Juan Antonio Colmenares y Mauricio Concha Zegarra, compartido en exclusivo con Gestión- dan una mirada sobre este tema.

Cambios

Hace pocos años, pensar en reperfilar/reprogramar/reestructurar la deuda financiera era pensar en una medida para preservar la liquidez de la empresa y mantener el negocio en marcha. La pandemia del COVID-19 provocó una situación de incertidumbre generalizada que exigió a las empresas tomar decisiones de manera rápida para asegurar la sostenibilidad del negocio.

Cuatro años después, las condiciones de mercado han cambiado, y la reprogramación/reestructuración de las obligaciones financieras adopta un papel menos defensivo; más bien, se convierte en una oportunidad en un contexto de menores tasas de interés, por ejemplo.

Desde el punto de vista de condiciones de financiamiento, los últimos años han sido años “duros”. Hoy se abren ventanas de oportunidad para (i) aprovechar las tendencias de menores tasas de interés y apetito de algunas instituciones, no todas, por crecer en determinados segmentos también y (ii) alinear la posición financiera de la empresa con los planes de mediano y largo plazo de las compañías.

Entorno macroeconómico

Con respecto a las condiciones macroeconómicas actuales, se viene “configurando” una ventana para evaluar los financiamientos adquiridos recientemente y vencimientos de cuotas o instrumentos de deuda en los siguientes 18-24 meses.

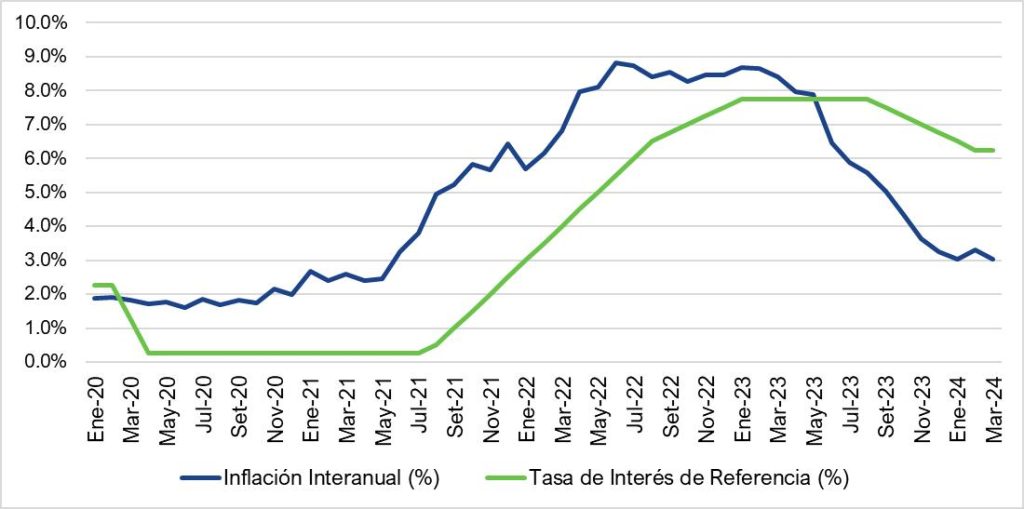

En primer lugar, la inflación anual ha presentado una notable disminución, pasando de un máximo de 8.8% en junio 2022 hasta ingresar al rango meta de inflación del Banco Central de Reserva (BCR) entre 1% y 3%.

Entre enero y agosto 2023, la tasa de interés de referencia alcanzó su nivel más alto, situándose en 7.75%. Sin embargo, considerando la disminución de la inflación, el BCR ha podido flexibilizar su política monetaria con reducciones de la tasa de interés de referencia – situándose en 6.0% tras la última rebaja. El consenso espera más recortes en la tasa de interés del BCRP, pero quizá a un menor ritmo considerando la velocidad de respuesta de la Reserva Federal (Fed).

Por otro lado, las expectativas empresariales mostraron una mejora importante en marzo, aunque en abril hubo cierto retroceso. A pesar de la situación política actual, se mantiene el optimismo en el ámbito empresarial sobre un mejor desempeño económico. Hasta el momento, la percepción de inversionistas locales y extranjeros sobre la estabilidad política ha prevalecido, favoreciendo el entorno para los negocios. Más aún, considerando la recuperación gradual del consumo privado y mejores perspectivas hacia el segundo semestre.

Sin embargo, la rebaja reciente de la calificación crediticia de Perú por parte de S&P al pasar de BBB a BBB- puede afectar este entorno. Esta situación puede disminuir la confianza de los inversionistas privados y limitar el crecimiento económico por la inestabilidad política que atraviesa el país –más aún, considerando que ahora Perú se encuentra a una rebaja de perder el grado de inversión–.

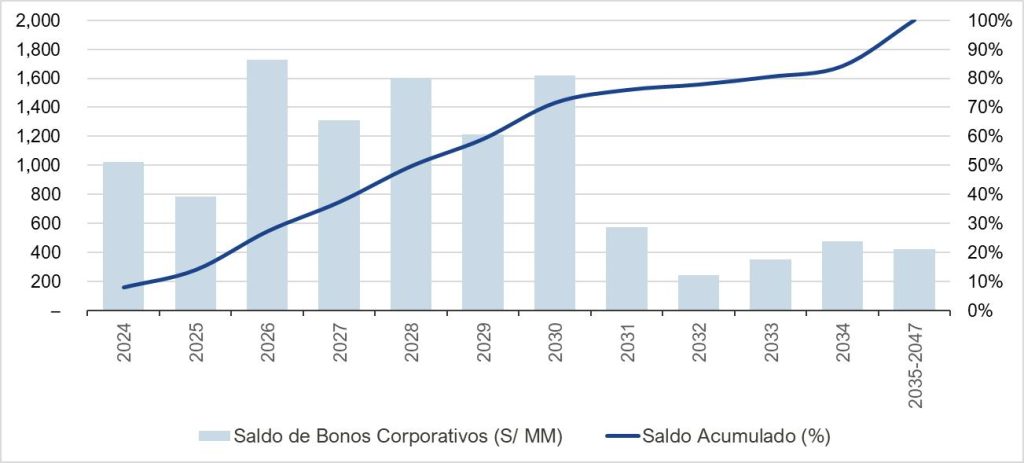

Un tema relevante será también el vencimiento de los instrumentos de deuda en el mercado de capitales local que está cada vez más cerca. En los próximos cinco años vencerá el plazo del 50% de los bonos corporativos, lo cual representa un volumen de aproximadamente S/6,400 millones.

En particular, cerca del 30% de estos bonos alcanzarán su vencimiento entre 2025 y 2027, fechas que tendrán la turbulencia usual de los periodos electorales. ¿Estos bonos se podrán cancelar por nuevas emisiones en el mercado de capitales? ¿Los bancos podrán reemplazar estos financiamientos?

Rol de la banca múltiple

En un contexto de fuertes vencimiento en el mercado de bonos corporativos y con las AFP siendo más selectivas, la banca corporativa aparece como un actor clave en esta dinámica al representar una alternativa viable de financiamiento que capitaliza su conocimiento del mercado local y los riesgos inherentes. En este contexto desafiante, la banca corporativa privada se posiciona como una oportunidad para las empresas que necesitan reestructurar su financiamiento o buscar nuevas vías de capitalización en un mercado golpeado.

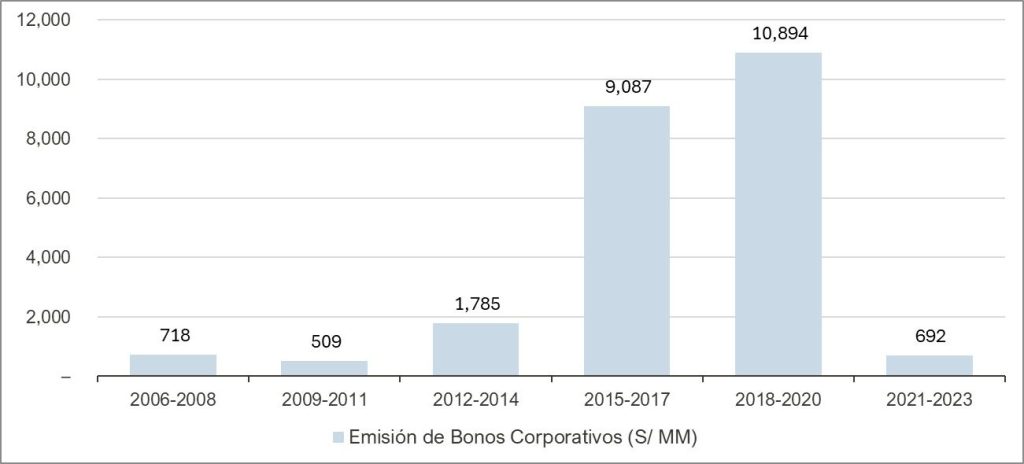

Por otro lado, es importante destacar la baja actividad en las emisiones de bonos corporativos en el mercado de capitales peruano durante los últimos tres años (2021-2023), periodo en el que se registraron apenas siete emisiones por un monto agregado de S/692 millones. Este resultado contrasta notablemente con el periodo de 2018-2020, que experimentó una actividad significativamente mayor, con 32 emisiones que sumaron un monto agregado de S/10,894 millones, lo cual representa más de 15x veces el monto levantado entre 2021 y 2023. La explicación pasa por entender la dinámica de la economía en su conjunto: ante mayores expectativas de crecimiento de la economía, mayores planes de inversión y, por tanto, mayores necesidades de financiamiento. Hoy, ante el escenario de mayores amortizaciones de bonos, con unas AFP mucho más selectivas, se ve el espacio para que el financiamiento bancario sea la opción más utilizada como fuente de financiamiento.

Oportunidades para los CFO

Las condiciones en el mercado de financiamientos están mejorando en términos de menores tasas de interés y mayor velocidad de respuesta de las entidades bancarias en la evaluación y desembolso de los créditos. Este contexto ofrece una ventana de oportunidad para adecuar la posición financiera de la compañía a los objetivos de la planificación financiera a través de tres ámbitos: la gestión del capital de trabajo; financiamiento de crecimiento inorgánico; y reestructuración de deuda.

Gestión financiera anticipada

Una gestión financiera anticipada y bien diseñada no solo asegura la sostenibilidad del negocio, sino que también sitúa estratégicamente a las empresas para aprovechar la oportunidad de reestructurar sus obligaciones, dice APOYO Consultoría. Es decir, renegociar los términos de préstamos actuales o explorar nuevas fuentes de financiamiento con condiciones más beneficiosas (principalmente en plazo o estructura de pagos).

La flexibilidad se convierte en un activo esencial

En un mercado global en constante cambio, la flexibilidad se convierte en un activo esencial para las empresas. Constantemente nos enfrentamos a factores externos que pueden afectar la trayectoria de crecimiento de las empresas. Según el impacto que puedan tener estos factores externos en los negocios, las compañías pueden afrontarlas como una oportunidad o una amenaza. En ese contexto, la flexibilidad destaca como una capacidad para capitalizar rápidamente las oportunidades y minimizar el riesgo que puedan traer las amenazas en un entorno dinámico.

Por ejemplo, al inicio de la pandemia, las compañías que demostraron tener una planificación financiera proactiva lograron no solo preservar la liquidez sino también adecuar el capital de trabajo a la nueva realidad. La planificación de caja de corto plazo fue prioritaria. La rapidez de respuesta y flexibilidad les posibilitó evaluar múltiples opciones para buscar asegurar la continuidad de sus operaciones – entre ellas, la negociación efectiva con acreedores. Nuestra experiencia trabajando con estas empresas resalta cómo una rápida adaptación de la planificación financiera puede marcar la diferencia para conservar los recursos necesarios y evitar “apagar la luz”.

Con una mirada más de mediano y largo plazo, la planificación financiera proactiva no solo ayuda a preservar valor, sino que es una herramienta que puede brindar la flexibilidad para evaluar los impactos de cambios en las condiciones de mercado. Más aún, en un entorno de negocios competitivo, esta herramienta permite anticipar y estar en condiciones de ajustar las operaciones de manera más rápida.