- El Congreso de la República ha publicado la Ley que crea las pensiones mínimas en el Sistema Privado de Pensiones (SPP) y promueve alternativas para los aportes voluntarios, cuyo objetivo es fomentar una mejor cultura previsional y fortalecer el sistema.

- El impacto final de la Ley dependerá en gran medida de su reglamento, pues este debe definir de manera explícita dos aspectos que la Ley no aclara: el monto mínimo de pensión y el momento en el que se puede retirar el excedente.

- Es clave que el reglamento que elabore el MEF reconozca el objetivo de la norma y no se interprete como una ley de retiros anticipados. Para ello, proponemos que el reglamento defina explícitamente que la pensión objetivo no sea menor a una Canasta Básica de Consumo familiar ni al 40% del salario promedio del afiliado, así como que el excedente se pueda retirar recién al momento de la jubilación.

- De manera complementaria y en línea con el objetivo de asegurar calidad de vida a la vejez, se debería derogar la Ley que faculta a los jubilados solicitar el retiro de hasta el 95,5% de sus fondos, pues menoscaba los objetivos de protección social a largo plazo y, además, sería inconsistente con la existencia de la nueva Ley de Pensiones Mínimas.

Durante los últimos tres años, el Gobierno y el Congreso de la República aprobaron seis retiros anticipados de los fondos de pensiones, los cuales han debilitado el Sistema Privado de Pensiones (SPP) y desvirtuado su naturaleza previsional. Si bien estos tuvieron inicialmente la finalidad de amortiguar el efecto negativo de la crisis sanitaria sobre las familias más afectadas por la pandemia, los más recientes se han convertido en retiros arbitrarios, que afectan las pensiones de jubilación. Con estos retiros, han salido más de S/87 000 millones de los fondos previsionales (la mitad del fondo total en el 2019 y un cuarto del consumo privado anual en el país) y hoy más de 2,5 millones, de un total de 8,8 millones de afiliados activos, no tienen saldo en su cuenta. Estas malas políticas se replican actualmente en el Legislativo, donde se han presentado tres proyectos de ley que permitirían nuevos retiros de los fondos privados de pensiones. Sin políticas que corrijan esta situación, se está condenando a millones de personas a una situación de vulnerabilidad y dependencia económica cuando alcancen la vejez.

En este contexto, el Congreso de la República ha publicado una Ley cuyo objetivo es fomentar una mejor cultura previsional y fortalecer el sistema. La Ley N°31670, que crea las pensiones mínimas en el Sistema Privado de Pensiones (SPP) y promueve alternativas para los aportes voluntarios faculta al afiliado, de manera voluntaria, a establecer una pensión objetivo –no menor a la Canasta Básica de Consumo–, para lo cual requerirá acumular un saldo mínimo en su fondo. Esto le permite al afiliado retirar todo el excedente de su fondo por encima de dicho saldo. En paralelo, busca fortalecer la cultura de ahorro previsional al facilitar los aportes voluntarios –elimina la restricción de afiliación al sistema por un mínimo cinco años para poder realizar dichos aportes– y al permitir que los aportantes soliciten el abono de las devoluciones de pago de impuesto de renta o de cualquier otro tributo en su cuenta individual de capitalización.

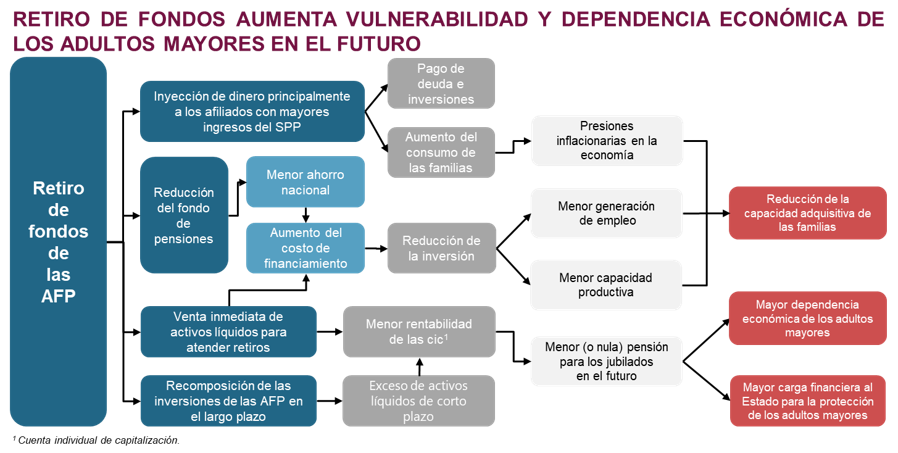

Sin embargo, dadas las imprecisiones de la norma, esta representa un potencial riesgo para el funcionamiento del sistema y para la población en general. El impacto final de la Ley dependerá en gran medida de su reglamento –el MEF tiene hasta el 12 de abril de este año para publicarlo–, pues debe definir de manera explícita dos aspectos que la Ley no aclara: el monto mínimo de pensión y el momento en el que se puede retirar el excedente. Si el reglamento se define bajo la interpretación de que esta Ley permite retiros antes de la jubilación, como se ha estado presentando en algunos medios de comunicación de manera errónea, afectará de manera generalizada al resto de afiliados y a la población a través de menor rentabilidad de sus fondos, una mayor inflación y el impacto negativo sobre la actividad económica (ver diagrama inferior). Esto a costa a otorgar mucha liquidez (se estima que se podría retirar un monto similar al de los últimos retiros, más de S/30 000 millones) a un pequeño grupo de afiliados de mayores ingresos, quienes menos lo necesitan. De hecho, si el reglamento permite el retiro del saldo acumulado por encima del suficiente para tener una pensión equivalente a una canasta básica de consumo individual, hoy menos de 5% de afiliados se beneficiaría con el retiro.

En este sentido, es clave que el reglamento que elabore el MEF reconozca el objetivo de la norma de asegurar una pensión mínima que evite que los jubilados sean vulnerables y sufran una pérdida significativa de calidad de vida durante su vejez. Desde APOYO Consultoría, proponemos que el reglamento defina explícitamente dos aspectos de la siguiente manera:

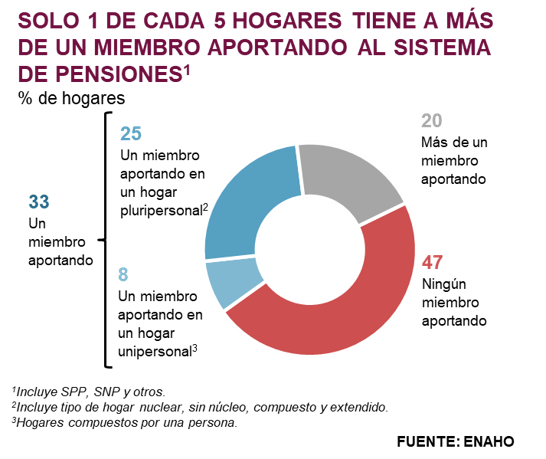

- El monto mínimo de pensión. El reglamento debería establecer que la pensión objetivo no sea menor a: i) una canasta básica familiar y ii) el 40% del salario promedio del afiliado. En primer lugar, se debe considerar una canasta básica familiar –y no la individual– pues esta permite reducir el riesgo de vulnerabilidad del jubilado y sus familiares. La canasta básica de consumo individual –hoy equivalente a S/378 mensuales– resulta insuficiente, debido a que no considera que las personas mayores pueden tener una mayor carga en algunas categorías de consumo, como el cuidado de la salud, y no toma en cuenta que los jubilados pueden tener dependientes. De hecho, en 1 de cada 3 de hogares el jefe de hogar está próximo a retirarse (tiene más de 60 años), con lo cual la pensión a la que acceda tendrá que cubrir sus necesidades y las del resto de miembros de su hogar. Asimismo, sólo en el 20% de hogares hay más de un aportante al sistema de pensiones. Así, lo más probable es que la familia del afiliado cuente solo con su pensión como ingreso futuro, por lo que si la pensión mínima cubriese solo la canasta básica de consumo individual, toda la familia podría caer en situación de pobreza. En segundo lugar, no puede ser menor al 40% del salario promedio del afiliado, pues el objetivo es sostener el nivel de vida del afiliado al momento de su jubilación. Este nivel mínimo de pensión cumple con el marco legal existente, pues está alineado al acuerdo internacional 102 de la Organización Internacional del Trabajo (OIT), al cual el Perú está suscrito. De hecho, en el Perú ya existe un antecedente de la aplicación de esta disposición. Por ejemplo, uno de los requisitos para poder acceder a régimen de jubilación anticipada ordinaria (JAO) es que el fondo del afiliado le permita acceder a una pensión igual o mayor al 40% del promedio de sus remuneraciones de los últimos diez años.

- El momento en el que se puede retirar el excedente. El reglamento debería establecer explícitamente que el excedente de la cuenta individual de capitalización sea trasladado a la cuenta de aportes voluntarios sin fin previsional al momento de la jubilación, y no antes, pues de este modo se asegura que el saldo que se mantenga permita cubrir una pensión mínima. El ahorro previsional es una inversión de largo plazo, lo cual permite generar alto nivel de rentabilidad a los aportes. Así, mientras más tiempo mantenga su dinero en el fondo, el afiliado tendrá un mayor saldo en su cuenta. Al permitir el retiro recién al momento de la jubilación, el afiliado no solo podrá alcanzar una meta de pensión mayor, sino que podrá también generar mayores excedentes para retirar. Pero, sobre todo, se asegura que el saldo que cubre la pensión objetivo no se vea afectado por caídas de precios de activos o alta inflación, como hemos experimentado durante la pandemia. De hecho, quienes retiraron durante los primeros meses del 2020 (bajo las tres primeras leyes), asumieron un 10% de pérdidas en promedio. Si hubiesen dejado el dinero en su fondo, este ya habría recuperado su valor a finales del 2020 y hoy valdría cerca de 10% más. En paralelo, esto también limita los impactos negativos sobre el resto de la población de los retiros anticipados o masivos de los fondos de pensiones privados, señalados previamente.En este sentido, el reglamento debe establecer explícitamente que el excedente se retire recién al momento de jubilación y que, para ello, se consideren los esquemas de jubilación ya existentes: i) el régimen ordinario que establece que una persona puede jubilarse a partir de los 65 años, ii) los regímenes anticipados que permiten la jubilación desde los 50 años cuando el trabajador está sin empleo durante 12 meses consecutivos (REJA) o cuando el trabajador ha acumulado un saldo en su CIC que le permite tener una pensión equivalente al 40% del sueldo promedio de los últimos cinco años, o iii) la jubilación anticipada para trabajadores en actividades de riesgo.

De manera complementaria y en línea con el objetivo de asegurar calidad de vida a la vejez, se debería derogar la Ley N°30425, la cual faculta a los jubilados solicitar el retiro de hasta el 95,5% de sus fondos. Según información de las AFP, cerca del 99% de afiliados se acoge a esta Ley al momento de jubilarse. Más aún, apenas un 3% de quienes se acogen a la ley opta por la opción de retiro parcial, lo cual les permite acceder a una pensión con el saldo restante. Así, alrededor del 95% de jubilados del SPP no recibe una pensión. Dado el bajo nivel de educación financiera en nuestro país, lo más probable es que el uso que se le está dando a estos recursos no permita que el jubilado tenga acceso a un ingreso por el resto de su vida. Esta norma no solo menoscaba los objetivos de protección social a largo plazo, sino que además sería inconsistente con la existencia de la nueva Ley de Pensiones Mínimas. Esta nueva Ley también brinda al jubilado la libertad de disponer de parte de sus fondos, pero con la importante condición de que a la vez asegura una pensión que le permita acceder a una calidad de vida mínima en su vejez.