Mañana el Congreso debatirá la aprobación de un séptimo retiro anticipado de fondos de pensiones sin restricciones por hasta 4 UIT (aprox. S/20,600). Si se aprueba, la SBS calcula que saldrían cerca de S/30 mil millones del sistema. Esto se sumaría a los más de S/88 mil millones que han salido del sistema en los últimos tres años, a raíz de los seis retiros aprobados en este periodo.

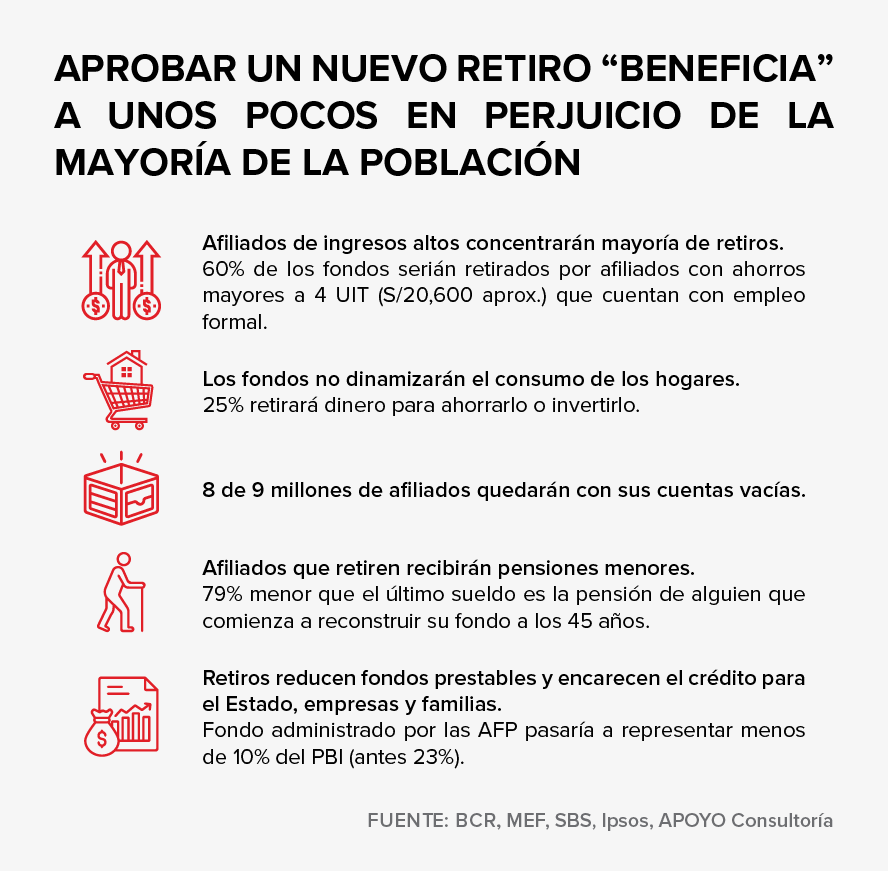

Es un error asumir que esta medida favorecerá a aquellos que tienen saldo disponible y no perjudicará a nadie. Por el contrario, desde APOYO Consultoría, resaltamos que la aprobación de un nuevo retiro “beneficiará” a unos pocos, principalmente a los trabajadores de mayores ingresos, y perjudicará a la gran mayoría de peruanos.

¿A quiénes “beneficia”?

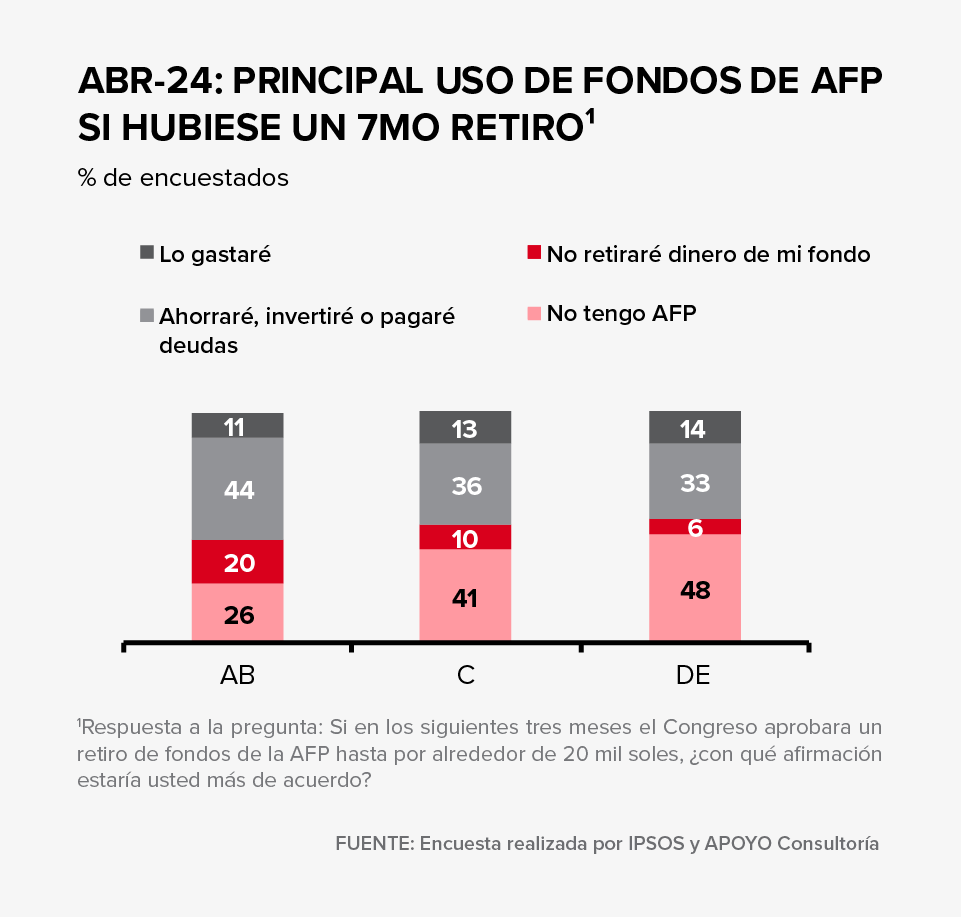

En retiros pasados, casi la mitad de los que retiraron fondos eran hogares de ingresos relativamente altos, pertenecientes a los niveles socioeconómicos (NSE) AB, según una encuesta de Ipsos por encargo de APOYO Consultoría en el 2021. Este séptimo retiro estaría aún más concentrado en hogares a los que no les urge tener ingresos, pues las personas que aún cuentan con dinero en sus fondos para retirar poseen trabajo formal e ingresos altos. Según la SBS, en esta ocasión, más del 60 % de los fondos serían retirados por afiliados con ahorros elevados (mayores a S/20,600) y más de la mitad por personas que se encuentran trabajando de manera formal.

Así, este nuevo retiro no otorgaría un flujo de ingresos adicionales a quienes realmente lo necesitan. De hecho, solo el 13% planea utilizar el dinero para gastos de bienes o servicios (11% en NSE AB), según una encuesta realizada por Ipsos por encargo de APOYO Consultoría este mes.

¿A quiénes afecta?

El aparente “beneficio” de unos pocos tiene un costo para todos los peruanos. La SBS estima que casi 6 millones de personas podrían acceder a este retiro, pero el costo lo asumirá toda la población:

- Los afiliados que retiren sus fondos recibirán pensiones menores, lo que implicará un mayor deterioro en su calidad de vida al momento de jubilarse. La SBS estima que, con este nuevo retiro, ocho de los nueve millones de afiliados quedarían con sus cuentas vacías. La capacidad de reconstruir el fondo dependerá de la edad de cada afiliado y de qué tan frecuentemente realice nuevos aportes. Según cálculos del BCR, una persona que comienza a aportar ininterrumpidamente a los 25 años recibe una pensión que es 23% menor que su último sueldo al jubilarse. Sin embargo, si la persona retira todo su fondo y lo comienza a reconstruir a los 45 años, la pensión que reciba será hasta 79% menor que su último sueldo. Incluso, si asumimos que una persona en promedio aporta la mitad de los meses del año (más cercano a la realidad de la mayoría de los peruanos), reconstruir su fondo a los 45 años sería un 89 % menos que su último sueldo.

- Los ahorros previsionales de quienes permanecen en el sistema se reducirán. Los retiros masivos obligan a las AFP a vender activos para tener liquidez. En el pasado, esto ha tenido efectos de corto plazo como caídas en la Bolsa de Valores de Lima (BVL) y reducción temporal del rendimiento de los activos del portafolio. Además, en el largo plazo, el riesgo de nuevos retiros podría provocar una mayor preferencia por mantener activos líquidos en el portafolio, que suelen tener un menor retorno.

- Los retiros de hoy los pagarán todos los peruanos a través de una mayor carga tributaria en el futuro para solventar pensiones. Existe un alto riesgo de que aquellas personas que se queden sin fondo de pensiones no tengan ingresos suficientes para mantenerse durante su vejez, lo que generará presiones sobre el gasto del Estado, que se financia con mayores impuestos a todos los peruanos.

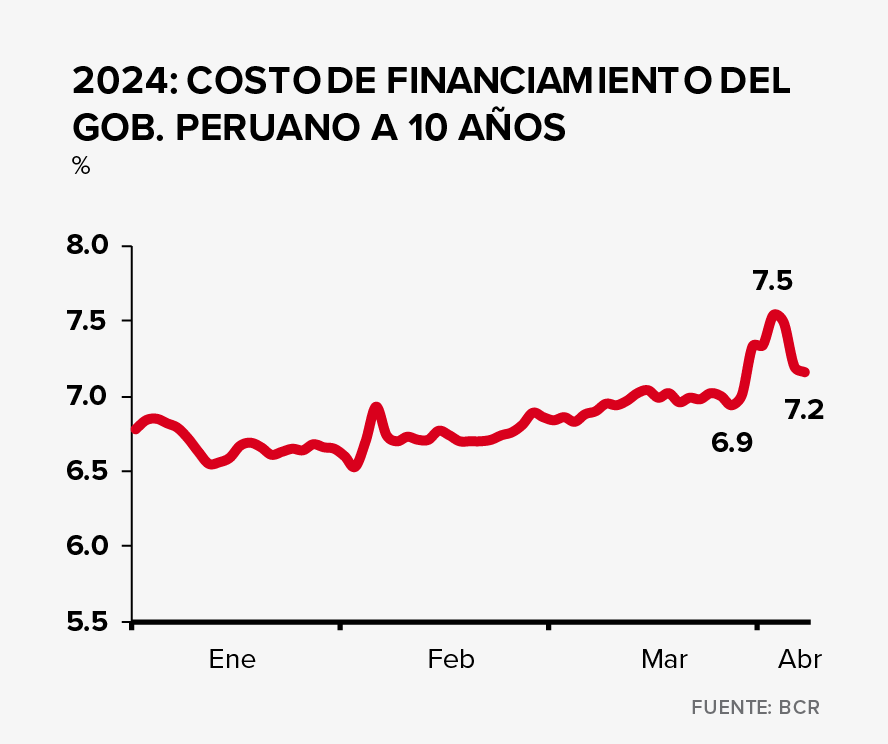

- El costo de financiamiento del Estado aumentará, lo que reduce el espacio para realizar inversiones clave para el cierre de brechas. Luego de la aprobación del séptimo retiro en Comisión del Congreso, las expectativas de una mayor demanda por liquidez presionaron al alza la tasa del bono soberano a 10 años, instrumento que financia parte de la deuda del Estado. Este mayor costo de la deuda reduce el presupuesto disponible del Estado para realizar inversiones urgentes en infraestructura pública y servicios de calidad para la población.

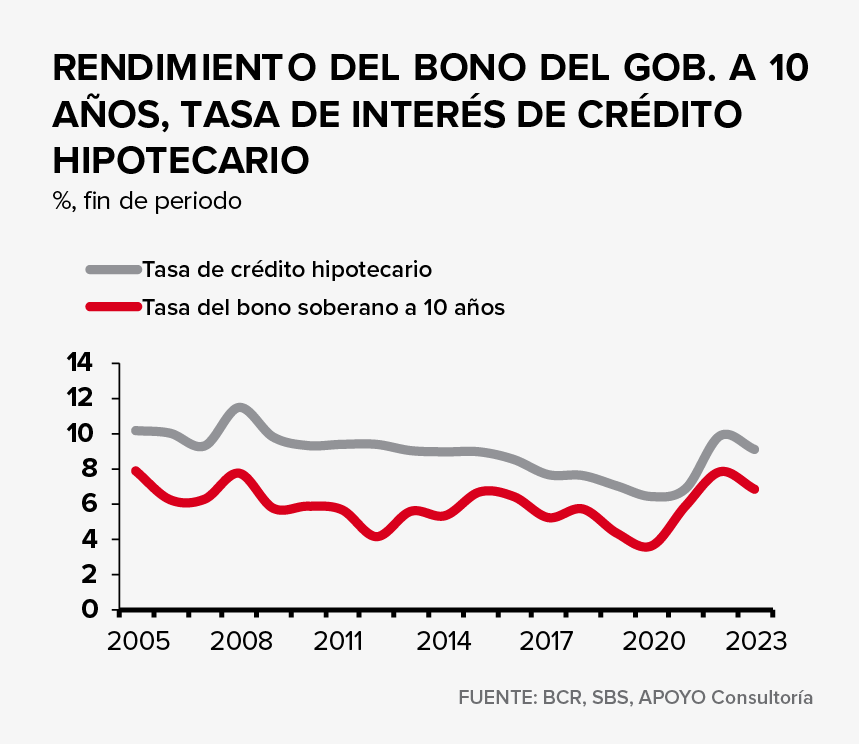

- El crédito de largo plazo para empresas y familias se encarecerá. El aumento en el costo de financiamiento del Estado se ve reflejado en la tasa de créditos usualmente tomados a largo plazo, como el crédito corporativo e hipotecario. Por ejemplo, un aumento de un punto porcentual en la tasa del bono suele impulsar un aumento de 0,7 p.p. en la tasa del crédito hipotecario, lo que afecta el acceso a créditos para viviendas, sobre todo para familias de menores ingresos.

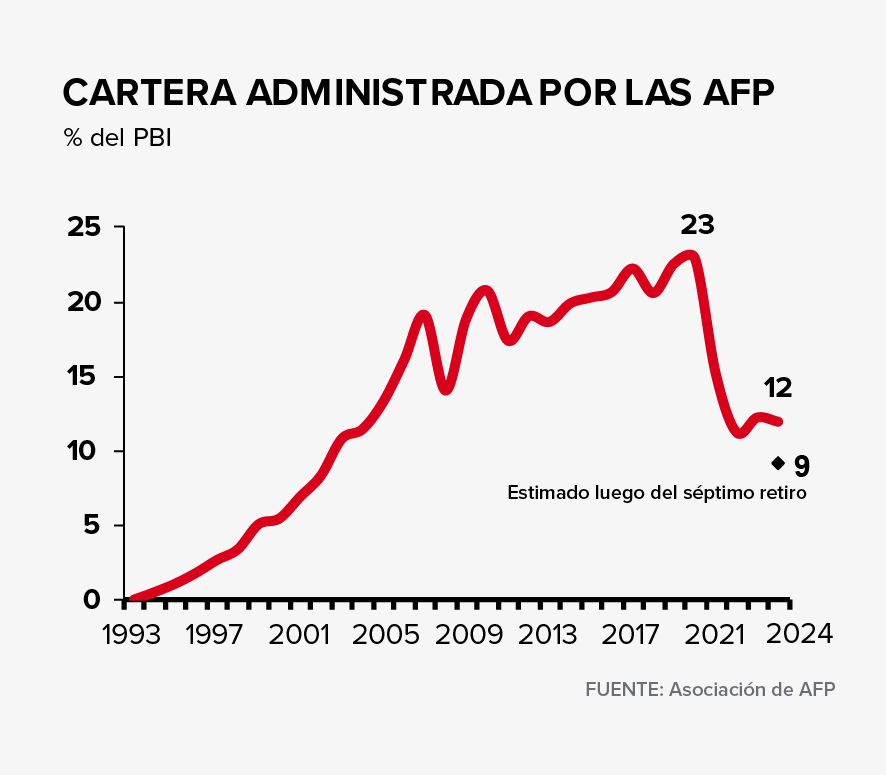

- La capacidad de inversión y crecimiento de la economía se verá afectada: Los fondos de AFP forman parte de los fondos prestables que financian inversiones como la expansión de infraestructura pública o el desarrollo empresarial, que genera empleo de calidad. Los retiros han generado que este fondo pase de representar el 23% del PBI a 11%. Reducir esta fuente de financiamiento estable encarece el costo del crédito y resulta en una capacidad limitada para invertir de manera local e impulsar el crecimiento económico.

Desde APOYO Consultoría, rechazamos la aprobación de un nuevo retiro de fondos de pensiones, que “beneficiará” a unos pocos solo en el corto plazo a costa de la mayoría de la población. Sin embargo, si el Congreso decide aprobar un nuevo retiro, es mejor que este sea acotado y que solo aplique para quienes no tienen ingresos estables y podrían beneficiarse de una liberación extraordinaria de liquidez. La SBS estima que solo el 20% de los afiliados que podrían acceder al nuevo retiro cumplen con la condición de no haber realizado aportes en el último año.